Công ty cổ phần Hoàng Anh Gia Lai (HAGL, mã chứng khoán: HAG) mới đây thông báo thông báo sẽ mua lại trước hạn một phần nợ gốc trái phiếu HAGLBOND16.26, phát hành ngày 30/12/2016.

Giá trị phát hành của lô trái phiếu là 6.600 tỷ đồng, đang lưu hành 5.876 tỷ đồng, thời gian đáo hạn vào cuối năm 2026. Khoản vay có mục đích bổ sung vốn cho các dự án đầu tư và tái cấu trúc nợ vay của tập đoàn.

Nguồn tiền dùng để mua lại lấy từ khoản thu nợ của Công ty cổ phần Nông nghiệp Quốc tế Hoàng Anh Gia Lai (HAGL Agrico, mã chứng khoán: HNG) và tiền từ hoạt động sản xuất kinh doanh. Thời gian dự kiến trong vòng 10 ngày kể từ ngày công bố thông tin (22/9).

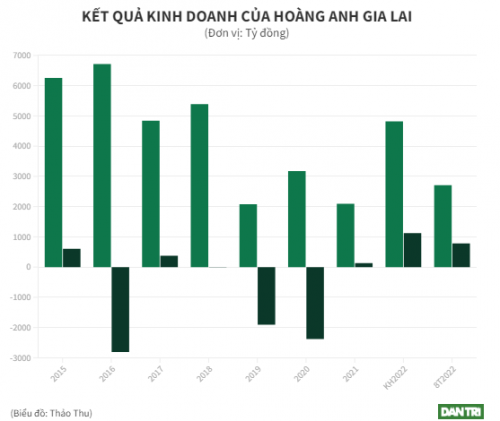

Hành động mua lại trái phiếu trước hạn diễn ra trong bối cảnh kết quả kinh doanh của HAGL khởi sắc với doanh thu lũy kế 8 tháng đầu năm đạt 2.708 tỷ đồng và lợi nhuận sau thuế 781 tỷ đồng, thực hiện 69% kế hoạch năm.

Hồi cuối tháng 5, bầu Đức cũng mới ra mắt thương hiệu thịt heo ăn chuối với kế hoạch mở khoảng 200 cửa hàng trong năm nay. Ngoài ra, doanh nghiệp đang nuôi thí điểm 100.000 con gà trên diện tích 2 ha tại huyện Mang Yang, tỉnh Gia Lai, dự kiến ra mắt sản phẩm vào tháng 11.

|

|

Cổ phiếu HAG trên sàn chứng khoán cũng phản ánh kỳ vọng của nhà đầu tư với doanh nghiệp. Mã HAG chiều ngày 23/9 đang giao dịch quanh mức 14.300/cổ phiếu, tăng gần gấp đôi so với cách đây 3 tháng. Thanh khoản cổ phiếu cũng duy trì ở mức cao khi thường xuyên đạt trên 200 tỷ đồng mỗi phiên.

Mới đây, HAGL cũng công bố việc ký kết thỏa thuận cam kết với HAGL Agrico và BIDV về việc tách bạch, giải chấp/giải trừ nghĩa vụ đối với toàn bộ tài sản thuộc sở hữu của nhóm HAGL Agrico ra khỏi nghĩa vụ trái phiếu HAGL năm 2016. Đồng thời, tài sản của HAGL chỉ đảm bảo cho nghĩa vụ đối với trái phiếu của tập đoàn này.

Tính đến cuối quý II/2022, HAGL Agrico còn nợ HAGL khoảng 2.100 tỷ đồng. Dư nợ này khi HAGL nhận lại sẽ được dùng trả ngược lại cho BIDV (trừ vào gốc), từ đó giảm được dư nợ trên báo cáo tài chính.

Tổng nợ của HAGL đã tái cơ cấu mạnh từ mức đỉnh hơn 35.000 tỷ đồng năm 2016 đã về 14.000 tỷ đồng vào giữa năm 2022. Tại ngày 30/6, dư nợ trái phiếu của HAGL là 6.440 tỷ đồng, trong đó khoản trái phiếu dài hạn là 5.146 tỷ đồng còn 1.294 tỷ đồng sẽ đến hạn trả trong vòng một năm.

Giảm áp lực nợ là một trong những mục tiêu mà ông Đoàn Nguyên Đức đặt ra trong công cuộc tái cấu trúc doanh nghiệp. HAGL cũng là doanh nghiệp góp tên trong xu hướng "đổ xô" trả nợ trước hạn trái phiếu đã phát hành.

Tập đoàn Gelex (mã chứng khoán: GEX) hồi tháng 6 cũng mua lại toàn bộ 500 tỷ đồng trái phiếu đáo hạn ngày cuối 2024, sau hơn 5 tháng phát hành. Hồi tháng 5, Ngân hàng TMCP Phương Đông (OCB) cũng mua trước hạn toàn bộ lô trái phiếu 200 tỷ đồng, Công ty cổ phần Chứng khoán Kỹ Thương thương lượng thành công để thanh toán trước hạn gói trái phiếu 155 tỷ đồng, Công ty cổ phần An Phát Finance cũng tất toán trước hạn toàn bộ 7 lô trái phiếu có tổng giá trị 570 tỷ đồng...

Theo báo cáo của Fiingroup, giá trị mua lại trái phiếu doanh nghiệp nửa đầu năm nay đạt 72.290 tỷ đồng, tăng 22% so với cùng kỳ 2021, tập trung vào các trái phiếu cận đáo hạn. Trong đó, 51,25% tổng giá trị trái phiếu được mua lại có kỳ hạn còn lại là 1-3 năm.

Hoạt động mua lại này xuất phát từ các chính sách pháp lý kiểm soát nguồn vốn khiến nhiều doanh nghiệp khó triển khai tiếp dự án. Thời gian quay vòng vốn bị kéo dài khiến các doanh nghiệp phải tăng cường mua lại trái phiếu kỳ hạn ngắn để đảm bảo khả năng thanh toán nợ.

Tác giả: Thảo Thu

Nguồn tin: Báo Dân Trí