Các dự án của Vinachem ngập trong nợ

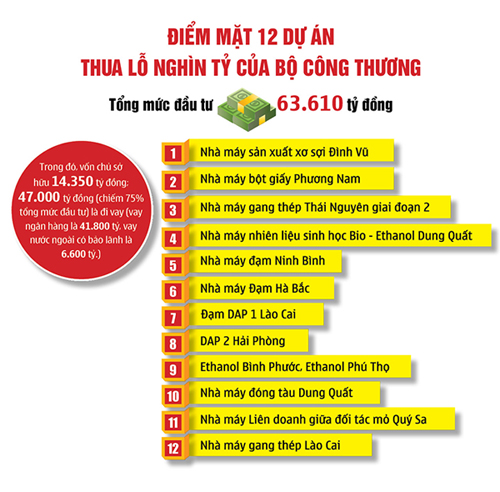

Báo cáo của Bộ Công Thương cho thấy, trong tổng số vốn vay của 12 dự án ngàn tỷ thua lỗ, kém hiệu quả ngành Công Thương thì vốn vay các ngân hàng trong nước hơn 41.800 tỷ đồng, trong đó vay Ngân hàng Phát triển Việt Nam (VDB) là hơn 16.800 tỷ đồng và vay nước ngoài có bảo lãnh của Chính phủ là 6.617 tỷ đồng, còn lại là của các ngân hàng thương mại nhà nước khác như Vietinbank, BIDV,...

Do kinh doanh không mấy sáng sủa nên nhiều dự án trong số này đã không thể trả được nợ đúng hạn.

Đơn cử, 4 dự án Đạm Ninh Bình, Đạm Hà Bắc, DAP - Vinachem, DAP số 2 - Vinachem của Tập đoàn Hóa chất Việt Nam (Vinachem) vay vốn đầu tư dài hạn tại 2 VDB và Vietinbank với số tiền lần lượt là hơn 12.500 tỷ đồng và trên 5.400 tỷ đồng.

|

Sau khi đã trả một phần, tính đến 31/8/2017, các dự án của Vinachem còn nợ VDB hơn 8.588 tỷ đồng, nợ Vietinbank hơn 5.036 tỷ đồng. |

Theo Vinachem, trong 3 năm tới (2018-2020), các dự án này đều sẽ phải gồng gánh việc trả nợ lãi ngân hàng.

Cụ thể, tại dự án phân đạm và hoá chất Hà Bắc, nếu tính gộp cả 3 năm thì khoản tổng số lãi vay đầu tư phải trả là hơn 2.300 tỷ đồng, bình quân mỗi năm phải trả trên 767 tỷ đồng.

Tại dự án Đạm Ninh Bình, theo kế hoạch tổng cả 3 năm sẽ phải trả hơn 1.100 tỷ đồng. Tại DAP số 2 Lào Cai số tiền phải trả lãi vay 3 năm tới cũng lên đến trên 800 tỷ đồng.

Khá khẩm hơn cả là dự án DAP - Vinachem, chỉ phải trả 9 tỷ đồng lãi vay đầu tư cho năm 2018. Kể từ năm 2019 trở đi, doanh nghiệp này có thể sẽ rũ bỏ được gánh nặng chi phí lãi vay đầu tư.

Trước tình hình trên, Vinachem lại “cầu cứu” các bộ ngành để xin được giảm gánh nặng nợ vay.

Chẳng hạn, đề nghị kéo dài thời hạn vay của các hợp đồng tín dụng thành 20 năm (trong đó công ty DAP số 2 từ 10 năm thành 20 năm; Công ty Đạm Hà Bắc từ 12 năm thành 20 năm; Công ty Đạm Ninh Bình từ 15 năm thành 20 năm); thu nợ gốc trước, thu nợ lãi sau, không tính lãi quá hạn kể từ khi phát sinh. Đồng thời cho phép cân đối trả nợ gốc, lãi theo dòng tiền thực tế và theo tỷ lệ số dư nợ vốn trung, dài hạn của các Ngân hàng tài trợ vốn cho dự án, lãi vay chưa trả được cân đối trả nợ vào các năm sau.

Ngoài ra, Tập đoàn cũng kiến nghị được hỗ trợ điều chỉnh lãi suất tiền vay như sau: Trong 5 năm từ 2018 đến 2022 lãi suất 3%/năm. Từ năm 2023 trở đi các khoản vay có lãi suất trên 8,55%/năm điều chỉnh về mức lãi suất tín dụng đầu tư của Nhà nước.

Đây là những kiến nghị đã dược Vinachem đưa ra trong rất nhiều báo cáo trước đó.

Nhiều dự án liên tục xin giải cứu nợ vay

Dự án gang thép Thái Nguyên mở rộng giai đoạn II đang nằm đắp chiếu của Công ty CP Gang thép Thái Nguyên (TISCO) cũng đang phải vật lộn với nhiều khoản vay lớn, trong đó có khoản vay của Ngân hàng Phát triển Việt Nam.

|

(ảnh VnMedia) |

Tính đến ngày 31/12/2016, tổng số vốn đã giải ngân cho dự án cải tạo và mở rộng sản xuất giai đoạn II là hơn 4.563 tỷ đồng. Trong đó, Ngân hàng Phát triển Việt Nam (VDB) cho vay 1.404 tỷ đồng; vốn của chủ đầu tư 1.290 tỷ đồng.

Theo hợp đồng tín dụng mà TISCO đã ký với các ngân hàng thì từ 1/1/2017, TISCO bắt đầu phải trả nợ gốc và lãi vay khoảng 45,5 tỷ đồng/tháng. Do dự án chưa thể tái khởi động, chưa tạo được nguồn trả nợ nên TISCO đã nhiều lần kiến nghị Chính phủ chỉ đạo Bộ Tài chính và các ngân hàng phép TISCO gia hạn thời gian trả nợ gốc, trả nợ lãi vay, đồng thời điều chỉnh thời gian rút vốn phù hợp tiến độ của dự án, tạo điều kiện để TISCO tiếp tục được vay vốn nhằm duy trì sản xuất, giải quyết việc làm, ổn định đời sống cho người lao động của công ty.

Trong một cuộc trao đổi với PV.VietNamNet, lãnh đạo TISCO thừa nhận nếu không giải quyết được số nợ vay ngân hàng này thì tình hình của TISCO khó có sự cải thiện đáng kể.

Dự án “đắp chiếu” 7.000 tỷ xơ sợi Đình Vũ - Hải Phòng PVTex của Tập đoàn Dầu khí Việt Nam cũng lâm cảnh tương tự khi nằm bất động từ nhiều năm nay. Khoản nợ gốc và lãi ngân hàng lên đến hàng nghìn tỷ chưa biết ngày nào có thể trả được.

PVN từng đề nghị Ngân hàng Nhà nước chỉ đạo các ngân hàng xem xét, cơ cấu lại nợ, giảm lãi suất cho vay với dự án này. Tuy nhiên, đáp lại đề nghị này, Ngân hàng Nhà nước cho rằng, việc xem xét gia hạn nợ cho PVTex hay không thuộc thẩm quyền xem xét, quyết định của các ngân hàng.

Thực tế, theo báo cáo của các ngân hàng về dự án PVTex, các nhà băng đã có tới 9 lần cơ cấu lại khoản vay trung dài hạn cho PVTex. Tại phương án cơ cấu nợ lần 9 (ngày 31/12/2014) PVTex được các ngân hàng nới thời gian vay từ 10 năm lên thành 19,5 năm.

Tuy nhiên, PVTex vẫn không có khả năng trả nợ, Vì vậy, ngân hàng đầu mối cấp tín dụng là BIDV đã có công văn ngày 30/11/2017 gửi PVN đề nghị hỗ trợ PVTex nguồn vốn để thanh toán các nghĩa vụ nợ gốc, lãi và phí đến hạn tháng 6/2017 số tiền hơn 7 triệu USD; đồng thời, thu xếp vốn để thanh toán toàn bộ nghĩa vụ nợ còn lại của PVTex với các ngân hàng tài trợ.

Tác giả: Hà Duy

Nguồn tin: Báo VietNamNet