|

Người dân lại chuyển hướng dòng tiền vào kênh gửi ngân hàng khi lãi suất huy động lên cao. Ảnh: Chí Hùng. |

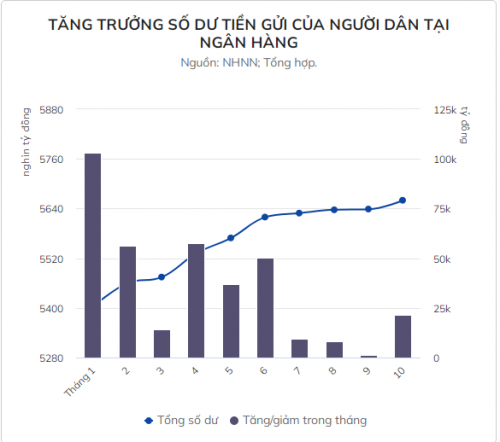

Số liệu mới nhất Ngân hàng Nhà nước thống kê về dòng tiền gửi của khách hàng tại hệ thống ngân hàng trong nước cho thấy sau giai đoạn giảm tốc quý III, kể từ tháng 10, dòng tiền gửi của người dân chảy vào kênh ngân hàng đã tăng trở lại.

Cụ thể, tính đến cuối tháng 10, tổng số dư tiền gửi của nhóm khách hàng dân cư tại hệ thống ngân hàng đã đạt trên 5,66 triệu tỷ đồng, tăng 6,78% so với đầu năm. Đáng chú ý, so với cuối tháng 9, số dư tiền gửi của nhóm khách hàng này đã tăng gần 21.600 tỷ đồng, cao nhất trong 4 tháng đã qua.

Nếu tính riêng số liệu từng tháng, dòng tiền của nhóm khách hàng này đã giảm liên tục từ mức gần 50.500 tỷ trong tháng 6 xuống còn hơn 1.400 tỷ đồng trong tháng 9. Tuy nhiên, đến tháng 10, khi các ngân hàng thương mại điều chỉnh tăng mạnh biểu lãi suất huy động khách hàng cá nhân lên 9-10%/năm, dòng tiền này đã chảy trở lại kênh ngân hàng.

Tính trong 10 tháng, tổng số dư tiền gửi của người dân tại hệ thống ngân hàng đã tăng ròng gần 360.000 tỷ. Đồng nghĩa với việc cứ mỗi ngày trôi qua từ đầu năm, người dân lại mang gần 1.200 tỷ đồng đi gửi ngân hàng lấy lãi.

Đáng chú ý, mức tăng trưởng 6,78% trong 10 tháng đầu năm nay của số dư tiền gửi khách hàng dân cư tại hệ thống ngân hàng cũng là mức cao nhất trong ba năm trở lại đây. Trước đó, số dư tiền gửi của người dân tại hệ thống ngân hàng chỉ tăng 3,08% trong 10 tháng đầu của năm 2021 và 5,95% trong cùng kỳ năm 2020.

Trái ngược với xu hướng tăng gửi tiền ngân hàng trở lại của người dân, số dư tiền gửi của nhóm khách hàng doanh nghiệp, tổ chức kinh tế, tại các ngân hàng lại giảm ròng hơn 15.800 tỷ đồng trong tháng 10, đạt hơn 5,76 triệu tỷ tại thời điểm cuối tháng.

|

|

So với đầu năm, số dư tiền gửi tại hệ thống ngân hàng của nhóm khách hàng này chỉ tăng 2,15% (tương đương mức tăng ròng hơn 121.000 tỷ), thấp nhất kể từ khi NHNN thống kê số liệu tiền gửi (2012).

Trong 2 năm trước, khi hoạt động kinh doanh của doanh nghiệp chịu ảnh hưởng nặng từ dịch Covid-19, số dư tiền gửi của nhóm khách hàng này tại hệ thống ngân hàng đã tăng lần lượt 7,63% và 11,64% trong 10 tháng đầu năm 2021 và 2020.

Theo giới chuyên gia, xu hướng dịch chuyển của dòng tiền gửi kể trên đã phản ánh đúng diễn biến thực tế bên ngoài thị trường từ đầu năm, khi các hoạt động kinh doanh khôi phục trở lại, nhu cầu sử dụng vốn để đầu tư, sản xuất của doanh nghiệp tăng lên, dẫn tới dòng tiền gửi của nhóm khách hàng này tại ngân hàng giảm mạnh.

Ngược lại, việc các ngân hàng tăng lãi suất huy động khách hàng cá nhân từ đầu năm đã khiến dòng tiền gửi của nhóm này tăng mạnh nhất ba năm.

Trong bối cảnh lãi suất huy động tháng 11 và nửa đầu tháng 12 thậm chí còn cao hơn tháng 10, số dư tiền gửi của người dân vào hệ thống ngân hàng được dự báo tiếp tục tăng trong những tháng cuối năm.

Chia sẻ tại buổi họp báo mới đây, ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng Việt Nam (VNBA), cho biết các tổ chức tín dụng đang gặp khó khăn liên quan vấn đề thanh khoản. Trong đó, tốc độ tăng trưởng vốn hiện chỉ bằng một nửa so với tốc độ tăng trưởng tín dụng.

“Đặc biệt trong tháng 10 và 11 vừa qua, nhiều ngân hàng gặp khó khăn về thanh khoản nhất thời trong bối cảnh thị trường liên ngân hàng điều chỉnh”, ông Hùng chia sẻ.

Theo vị lãnh đạo VNBA, hiện mặt bằng lãi suất huy động trên thị trường 1 (ngân hàng với khách hàng doanh nghiệp, cư dân) phổ biến trong khoảng 9-10%/năm với các kỳ hạn trên 12 tháng. Trong đó, một số ngân hàng có mức lãi suất lên tới 11,5%/năm. Việc một số ngân hàng thương mại điều chỉnh tăng lãi suất huy động đã gây ra tình trạng cạnh tranh huy động gay gắt, tạo tâm lý bất ổn đối với cả người gửi tiền và người đi vay.

Vì vậy, VNBA đã họp với các ngân hàng hội viên và đi tới thống nhất áp dụng mức lãi suất huy động tại các kỳ hạn tối đa 9,5%/năm (kể cả các khoản khuyến mại cộng lãi suất) để ổn định mặt bằng lãi suất huy động, đảm bảo thanh khoản hệ thống, đặc biệt trong những tháng cuối năm.

Tác giả: Quang Thắng

Nguồn tin: zingnews.vn